港股IPO:从“问题”中寻找“答案”(一)——上市模式选择,及H股模式问答(上)

港股IPO:从“问题”中寻找“答案”(一)——上市模式选择,及H股模式问答(上)

系列前言

在这个系列里,我们将以“问答/Q&A”的形式分享一些实际操作经验,希望能够支持公司根据自身的个性化条件和需求,选择确定“最为适合自身情况”的港股IPO模式。

需要关注的是:2021年12月24日,中国证监会会同国务院有关部门研究起草了《国务院关于境内企业境外发行证券和上市的管理规定(草案征求意见稿)》,并同步起草了《境内企业境外发行证券和上市备案管理办法(征求意见稿)》(以下合称“两份《境外上市新规》”),一并向社会公开征求意见。在我们修订本专题的分享文章时,两份《境外上市新规》仍在征求意见的过程中。针对港股IPO上市而言,该两份《境外上市新规》将在“境内监管程序”方面带来实质上的改变(我们也将在相关文件正式出台后及时进行跟进分析);除此之外,对于港股IPO上市在(搭建上市架构等)技术操作细节以及境外监管机构的审核等方面,则目前从文字上来看并不会产生直接影响。

在这个系列里,我们将聚焦以下三个话题进行分享:

话题一、如何选择港股上市模式?

话题二、港股“H股”模式:个性化问答

话题三、港股“红筹”模式:个性化问答

为了简便行文,我们先作几个简单的释义:

(点击图片查看大图)

话题一、如何选择港股上市模式?

Q1:港股IPO上市:都有哪几种模式?

A:这是一个很有趣的问题,即使是在中介机构的朋友圈里,经常也存在着不同的理解、分类和表述。

当面临新的客户时,我们经常从“比较股权架构图特点”的角度进行分析,对港股上市模式进行以下分类/分级:

(点击图片查看大图)

Q2:面对多种港股IPO上市模式:公司应如何选择?

A:下面这份《选择“港股上市模式”的自测判断表》,可以协助大多数公司进行初步的考量和比选:

(点击图片查看大图)

当然,随着后续《境外上市新规》的正式出台和实施,不排除届时影响选择判断的某些因素将发生变化,对此我们也会予以密切关注并乐于作出分享。

话题二、港股“H股”模式:个性化问答

近两年,采用“港股-H股模式”在香港上市的公司越来越多了。所以,向我们询问有关“港股-H股模式”问题的客户也越来越多了。

为了简洁、清晰、形象地作出回答,我们虚构了一家“远见公司”做为例子,并制作了这篇“个性化问答”,希望能够跟大家分享一些办理H股上市项目的经验和技巧。

需要关注的是:在我们起草和修订本文时,两份《境外上市新规》仍在征求意见的过程中。随着后续两份《境外上市新规》的正式出台,中国证监会对H股项目的管理方式以及相关具体操作要求等均将相应发生变化,我们也将随时跟进最新进展并进行分析及分享。

Q1:港股-H股上市模式,与A股上市模式:可以“兼容”吗?

A:“港股-H股模式”与“A股上市模式”之间,是可以“兼容”的。----所以,我们才会看到已经有多家公司,采用“A+H”的方式实现了在境内、境外同时上市。

Q2:港股-红筹上市模式,与A股上市模式:可以“兼容”吗?

A:(接续前述Q1的思路维度,在这里同步来聊一下“红筹模式”与A股模式是否兼容的问题。)

对这个问题需要谨慎作答和考虑,因为的确已经出现了可以“兼容”的成功案例,但数量很少;目前来看,相关经验尚未被大量其他公司进行自由效仿和复制。

我们用案例来具体看一下。

随着境内“科创板”在2019年7月22日正式推出,确实已经出现了先以“港股-红筹模式”在境外上市、之后又在A股科创板上市的成功案例,例如中芯国际、百济神州、中国移动。具体信息如下:

(1)中芯国际:于2004年3月17日在美国纽约证券交易所上市(后于2019年6月14日从美国纽约证券交易所退市),次日(2004年3月18日)在香港联交所主板上市;境外上市16年之后,于2020年7月6日在上海证券交易所科创板上市;

(2)百济神州:于2016年2月3日在美国纳斯达克证券交易所上市,于2018年8月8日在香港联交所主板上市;之后于2021年12月15日在上海证券交易所科创板上市;

(3)中国移动:于1997年10月22日在美国纽约证券交易所上市(后于2021年5月18日从美国纽约证券交易所退市),次日(1997年10月23日)在香港联交所主板上市;境外上市将近25年之后,于2022年1月5日上海证券交易所主板上市。

此外,还有几家公司以“小红筹模式”的股权架构(但并未在境外红筹上市),成功在A股科创板完成了上市,例如:

(1)九号公司:于2021年10月29日在上海证券交易所科创板以公开发行CDR存托凭证的形式上市,并且也是第一家带着VIE架构在A股上市成功的公司;

(2)格科微:于2021年8月18日在上海证券交易所科创板上市;

(3)华润微:于2020年2月27日在上海证券交易所科创板上市。

目前来看,这种案例也还不多。

所以,或许我们可以这样说:目前,港股-红筹上市模式与A股上市模式,已经实现“特例兼容”,但尚未实现“普遍兼容”。

Q3:港股-H股模式:面临的境内的监管规则,主要有哪些?

A:打算采用港股-H股模式上市的公司,不仅需要遵循香港IPO的上市规则,还需要履行中国证监会的审批程序并遵守境内相关监管规则。

需要关注的是:在我们起草和修订本文时,两份《境外上市新规》仍在征求意见的过程中,该两份《境外上市新规》在正式出台后不仅将在“境内监管程序”方面带来实质上的改变,而且也会进一步简化针对H股的监管流程。因此,我们于此仅简单列一下目前(在两份《境外上市新规》正式出台之前),在项目实际操作层面,中国证监会针对H股模式适用的相关主要规则(并不全面),仅供参考:

(1)关于向中国证监会申请H股上市的文件/资料准备工作:

①《【行政许可事项服务指南】股份有限公司境外公开募集股份及上市(包括增发)审批》(中国证券监督管理委员会,2019年7月22日发布);

(2)关于中国证监会审核H股项目时的主要审核关注事项:

①《【2019年更新】股份有限公司境外公开募集股份及上市(包括增发)审核关注要点》(中国证券监督管理委员会,2019年7月23日发布并生效)----从我们的实际工作感受来看,这份文件可能称得上是目前向中国证监会申报H股项目时,最被频繁提及、使用的一份文件;

(3)关于H股上市公司需要遵守其他一些特殊规则:

①《到境外上市公司章程必备条款》(证委发〔1994〕21号,1994年8月27日发布并执行)---需要留意的是,该文件有可能随着两份《境外上市新规》的正式出台而被废止;

②《关于加强在境外发行证券与上市相关保密和档案管理工作的规定》(证监会、国家保密局、国家档案局公告〔2009〕29号,2009年10月20日发布并施行);

③《国家外汇管理局关于境外上市外汇管理有关问题的通知》(汇发〔2014〕54号,2014年12月26日发布并实施);

(4)关于H股公司申请“全流通”的操作流程:

①《H股公司境内未上市股份申请“全流通”业务指引》(中国证券监督管理委员会公告〔2019〕22号,2019年11月14日发布并施行)----“H股如何实现全流通”是客户公司普遍关注、经常询问的焦点问题,这份文件就是直接针对这个问题的操作指引。

随着后续两份《境外上市新规》的正式出台,中国证监会对H股项目的管理方式以及上述相关文件均将相应发生变化,我们也将随时跟进最新进展并进行分析及分享。

Q4:港股-H股模式,与港股-红筹模式:主要的差异是什么?

A:对于刚刚开始审视及考虑“港股IPO上市”的公司而言,这个问题往往是公司同事提出的“第一个问题”。

结合实际工作的感受,这两种港股上市模式主要存在以下两方面的差异。

(1)所涉及的证券监管机构不同(针对在两份《境外上市新规》正式出台之前的情况而言):

(点击图片查看大图)

(2)股权架构不同:以下三张“股权架构图”呈现了港股IPO不同模式下的股权架构特点,大家可以从以下两个维度,观察三张图的差异:

①上市主体:是在境内还是在境外?

②境内原有股东与境内“老”公司之间的股权线:有什么不同?还“直接连在一起”吗?

由于股权结构的差异在三个架构图中一目了然,我们就不再以文字赘述了。

图一:H股上市模式—股权架构图(紧邻上市完成后)

图二:小红筹上市模式-股权架构终点图(含VIE架构)(紧邻上市完成后)

图三:大红筹上市模式-股权架构终点图(紧邻上市完成后)

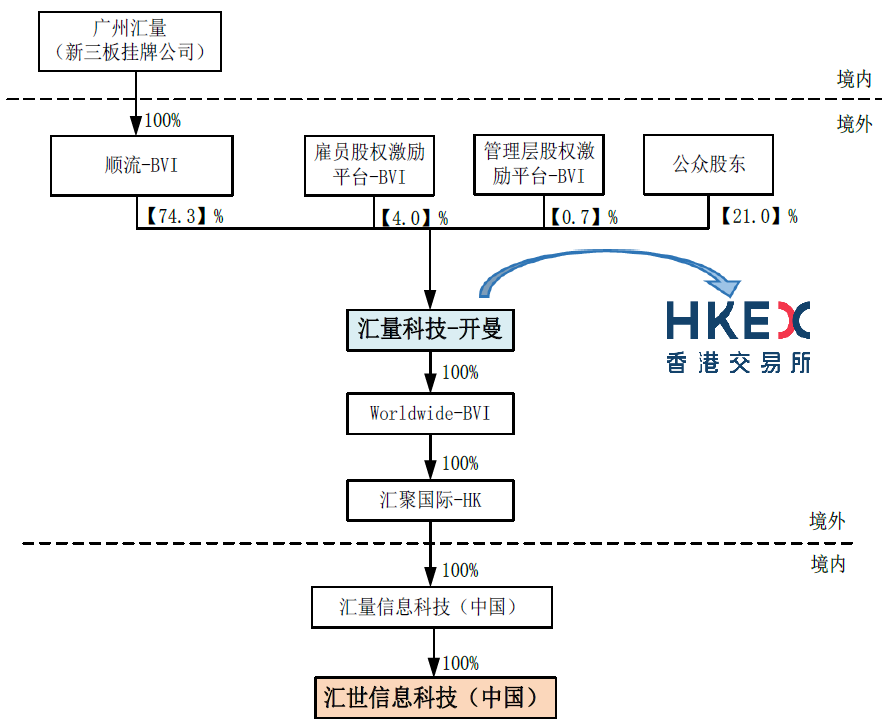

“大红筹”案例向来很少,我们直接呈现“汇量科技”的股权架构图,大家可以关注两个维度的特点:

(1)上市主体的直接股东:分为几类?

(2)每一类股东的股权比例、股比分布:有什么特点?

把上述两个问题理解透彻了,也就能够把握住“大红筹”模式的核心要义了。

需要关注的是,在两份《境外上市新规》征求意见稿的相关条文中,明确提及了1997年6月20日国务院发布的《国务院关于进一步加强在境外发行股票和上市管理的通知》(即:“红筹指引”)将“同时废止”。因此,在两份《境外上市新规》正式出台实施后,对“大红筹”这种细分模式的操作细节很可能将相应发生改变,我们也将随时跟进最新进展并进行分析及分享。

Q5:港股-H股模式:需要调整境内公司的原有“股权架构”吗?

A:原则上,不需要。

当公司决定从谋求A股上市转为谋求港股-H股模式上市时,并不需要仅仅因为转变上市地而对境内既有的股权架构进行调整。----这意味着:境内“老”公司无需进行 “股权转让”等操作,因而也就不会产生额外的资金流压力、或者税务风险等问题。

比较下面的两张股权架构图,就可以看出来:对于境内“老”公司的现有股东而言,无论是在境内A股上市还是在香港H股上市,现有股东的持股路径原则上都是“维持不变”的。

图四:A股上市模式-股权架构图(紧邻上市完成后)

图五(同图一):H股上市模式-股权架构图(紧邻上市完成后)

Q6:港股-H股模式:成功上市后,有“锁定期”(禁售期)吗?

A:港股-H股模式有“锁定期”(禁售期)。

(1)从境内相关规定来看(要留意:“红筹模式”是不涉及该等规定的):

①《中华人民共和国公司法》(中华人民共和国主席令第16号,于1993年12月29日公布并于1994年7月1日施行,于2018年10月26日最新修订并施行)

第一百四十一条 发起人持有的本公司股份,自公司成立之日起一年内不得转让。公司公开发行股份前已发行的股份,自公司股票在证券交易所上市交易之日起一年内不得转让。

②《【2019年更新】股份有限公司境外公开募集股份及上市(包括增发)审核关注要点》(中国证券监督管理委员会,2019年7月23日发布并生效)

特定对象适用事项之第四条 本次首发前已持有发行人股份的股东及持有发行人股份(包括直接持股与间接持股)的董事、监事、高级管理人员作出专项承诺,自发行人股票在境外交易所上市交易之日起1年内不转让所持股份。

需要关注的是,在我们起草和修订本文时,《公司法》及两份《境外上市新规》均正在征求意见的过程中,在该等法律法规及相关文件正式完成修订或出台后,我们也将随时跟进最新进展并进行分析及分享。

(2)从境外相关规定来看:

无论是采用“红筹模式”还是采用“H股模式”,只要是在香港联交所上市,那么所面临的香港联交所IPO规则项下的锁定期(禁售期)规定都是一样的,具体请参见我们的另一篇文章《港股“红筹”模式:个性化问答》。

Q7:港股-H股模式:所涉及的中国证监会程序是怎样的?

A:总结我们以往的项目经验,目前(在两份《境外上市新规》正式出台之前)港股-H模式所涉及的中国证监会程序和流程大致如下:

(1)公司向中国证监会国际部递交境外首次公开发行股份申请报告及相关文件;

(2)中国证监会国际部在收到公司相关文件后,出具《中国证监会行政许可申请接收凭证》(“接收凭证”);

(3)中国证监会于出具上述接收凭证之日后的约五个工作日,正式出具《中国证监会行政许可申请受理单》(这就是“小路条”)----公司获得“小路条”后,才可以向香港联交所递交IPO申请文件(例如,主板项目递交A1申请);

(4)中国证监会受理申请材料期间,会根据具体情况提出反馈意见,要求公司就有关问题作出书面说明或解释----这意味着,在一定期间内,公司及中介机构需要同时面对和处理分别来自中国证监会和香港证券监管机构两方面的反馈问题;

(5)如果中国证监会决定对H股申请予以审批通过,则中国证监会将出具《关于核准XX股份有限公司发行境外上市外资股的批复》(这就是“大路条”)----公司获得“大路条”后,香港联交所将相应安排上市聆讯;

(6)公司在香港联交所成功上市发行后的15个工作日内,公司需就境外发行上市的有关情况向中国证监会提交书面报告。

下面用简单的流程图呈现一下上述几个环节:

需要关注的是,在两份《境外上市新规》正式出台后,H股项目将全面纳入中国证监会备案管理,我们也将随时跟进最新进展并进行分析及分享。

在本系列第二篇文章中,我们将继续分享H股项目实际操作中的一些常见关注重点。

[注]