从美元基金视角看SPAC——GP投资能力的证券化

从美元基金视角看SPAC——GP投资能力的证券化

说到投资SPAC,大部分投资人脑海中可能立即闪过一个问题:我投资的标的到底是什么?的确,作为空壳公司,SPAC在上市的时候,SPAC自己和其投资人都无法确定SPAC最终收购标的到底是什么。由于不同的SPAC发起人拥有不同的行业资源、社会人脉或专业知识,其对并购标的的挑选、锁定、谈判与执行有着不同的策略,对机构投资者、PIPE投资者和退出策略也有着差异化的安排,所以SPAC股价的表现最终也会天差地别。因此,对于投资人而言,能否通过投资SPAC抓住牛股,往往取决于投资SPAC时是否选对了“人”——即SPAC的发起人。

说到选人,美元基金的LP们最有发言权了,因为他们工作中可能最重要的部分就是选“人”——选GP。当GP向LP募资时(尤其是盲池类的私募股权基金),基金往往刚刚设立,还没持有任何投资组合(虽然可能有意向中的或者pipeline中已储备的Portfolio),LP的投资决策更多是来自于对GP团队的判断:例如,他们是否专业知识过硬,投资经验是否丰富,社会资源是否充足,过往业绩是否亮眼,是否已经有过穿越周期的历练。同样,对于GP来说,“人”是他们最大的的金字招牌:比如黑石的名字就取自两个创始人史蒂夫·施瓦茨曼(Stephen A. Schwarzman)和彼得·彼得森(Peter G. Peterson)的姓氏:Schwarz(施瓦茨曼)在德文的意思是黑,而petra(彼得森)在希腊文的意思是石;而KKR是三位创始人Jerome Kohlberg,Henry Kravis与George Roberts姓氏首字母的缩写。

而如今,尤其是考虑到香港SPAC规则要求发起人持有相应牌照且投资人应为专业投资者,曾经的GP与LP可能摇身一变分别成为了SPAC的发起人与投资人,本文系我们《从美元基金视角看SPAC》系列文章的第二篇,将聚焦SPAC发起人这个特别的群体,谈谈他们是谁以及他们在SPAC中的重要角色。

一.

SPAC发起人背景概述

2022年1月,先后有Aquila Acquisition Corporation (简称“Aquila”), Tiger Jade Acquisition Company (“Tiger Jade”), Trinity Acquisition Holdings Ltd. (“Trinity”), Interra Acquisition Corporation (“Interra”) 等4家SPAC向港交所递交招股书,同年2月又有4家SPAC递表。上述四家SPAC背后的发起人阵容堪称豪华。

Aquila的发起人由招银国际资产管理及AAC Mgmt Holding Ltd担任,前者是知名中资PE资产管理人 - 招银国际全资的资产管理公司,在私募股权投资和管理方面拥有丰富的经验,截至2021年12月31日,其管理的资产已超过250亿港元,2015年至2020年,其私募股权投资已实现约2.9倍的投资回报。

Tiger Jade背后发起人则是Tiger Jade Capital Fund及龙石资本,前者Tiger Jade Capital Fund实际是上市公司泰格医药董事长叶小平发起的私募股权基金,而龙石资本背后则是腾讯音乐娱乐集团前联席总裁及执行董事谢国民等人,截至2021年12月31日,龙石资本管理资产超过15亿美元。

至于Trinity,其发起人更为大众所熟知,阵容包括知名运动员及企业家李宁先生,及LionRock和Astrapto, 其中LionRock创立于2021年,由李宁担任非执行董事长,管理资产超过90亿港元;Astrapto是一家新成立的私募股权投资公司,其管理合伙人周之扬曾任高盛亚洲特殊资产投资集团联席主管。

Interra则由知名PE管理人 - 春华资本及农银国际资管共同发起。春华资本的创立人是知名经济学家胡祖六先生,已通过多个美元和人民币基金投资了70多家公司,管理资产超过170亿美元;至于农银国际资管,则是农银国际的资产管理部门,作为中国“四大”商业银行,其管理超过70多只基金,基金认缴总额超过1000亿人民币,在投资交易方面有着丰富经验。

刚刚起步的香港SPAC的发起人阵容就已经如此豪华了,而SPAC制度在美国存在多年,其发起人阵容则可堪称梦之队。美国SPAC发起人与管理团队通常由具有投资、管理等专业经验的专业投资人、商业精英或国际知名私募基金组成。例如, 2021年正式上市的SPAC公司Bridgetown Holdings背后是PayPal联合创始人和Facebook天使投资人Peter Thiel;SPAC公司Hicks Acquisition由Thomas O. Hicks发起,背后是知名国际PE黑石集团,是全球领先的投资和咨询公司,管理资产总额约为1130亿美元;亿万富翁Chamath Palihapitiya更号称SPAC之王。然而,值得注意的是,近年以来,美国有越来越多的公众名人,包括电影明星乃至职业运动员,担任收购顾问,甚至SPAC中的要职,以至于美国证监会投资者教育与宣传办公室都于2021年3月发表文章,警告公众:“名人和其他人一样,可能会被引诱参与风险投资,或者可能更能承受损失的风险”,从而向大众投资者提示风险;这些参与SPAC投资的公众名人包括说唱歌手Jay-Z,篮球运动员Steph Curry, Shaq O’Neal,网球明星Serena Williams等人。

SPAC对发起人的介绍方式可以类比基金对其“关键人物”(Key Person)的介绍。比如,黑石在其招股书中就是这么介绍其核心团队的:

“黑石的高级管理层和才华横溢,经验丰富的专业人士是其在所有业务中取得显着增长和成功的主要原因。自1985年公司成立以来,Stephen A. Schwarzman一直担任公司的首席执行官,Peter G. Peterson担任公司董事长或高级董事长。Hamilton E. James担任黑石的总裁兼首席运营官,直接监督黑石的企业私募股权业务,并与Schwarzman先生一起监督并任职于所有其他业务的投资委员会或监督委员会。Jonathan D. Gray和Chad R. Pike是负责房地产业务的高级董事总经理。 J. Tomilson Hill是副主席兼对冲基金业务基金主管。Howard Gellis领导公司信贷业务,John D. Dionne负责管理不良证券对冲基金,Manish Mittal负责管理股票对冲基金,Punita Kumar-Sinha负责管理黑石的封闭式共同基金。兼并和收购咨询业务由John Studzinski领导,重组及重构咨询业务由Arthur B. Newman领导,基金募集业务由Kenneth C. Whitney监管。黑石的57位高级董事总经理平均拥有22年的相关经验。同时有大约335名其他专业人士为其提供各种支持,他们具有从事与投资银行,杠杆融资,私募股权,房地产和其他领域的丰富经验。资深的管理团队和经验丰富的投资经理是黑石集团成功的基础,他们使得公司具有持续的竞争力和优势。”

可以看到,因为SPAC实质上是寻求收购机会的空壳公司,在上市的时候不会有任何经营历史、财务信息、乃至目标标的,常见的上市公司招股书中对这些内容的描述统统无法适用,可以用来吸引投资人的“故事”往往着重于发起人的背景、投资能力、投资经验、过往业绩等,真正起到了明星锚定作用。私募基金管理人因为在投资领域的丰富经验,做SPAC发起人通常有着天然优势,也恰好解释了已向香港联交所递表的几家SPAC公司发起人的构成。

二.

发起人在SPAC中的角色

除了在上市时发挥自己的明星作用,SPAC的发起人具体担任着怎样的角色?他们丰富的投资经验对SPAC有着怎样的作用?因为拟在香港发起的几家SPAC公司尚未经历一个完整的生命流程(发起上市 – 完成收购),我们不妨以2020年正式于NASDAQ上市的美国SPAC公司Yellowstone Acquisition Company (“Yellowstone”,后更名为Sky Harbour Group Corporation,“SHGC”)为例进行分析。

Yellowstone的主要创始人有Adam K. Peterson及Alex B. Rozek(“创始人”),两者分别是公司上市保荐人Boston Omaha Corporation (“BOC”或“保荐人”,与创始人合称“发起人”)的联席董事长及CEO,其中BOC是一家美股上市公司,业务涉及广告、保险、电信、房地产等多个领域。发起人Adam K. Peterson曾任玉兰集团(The Magnolia Group, LLC)经理,管理过多支基金,并担任过美国、加拿大等多家上市公司高管,拥有接近20年的投资与收购经验。

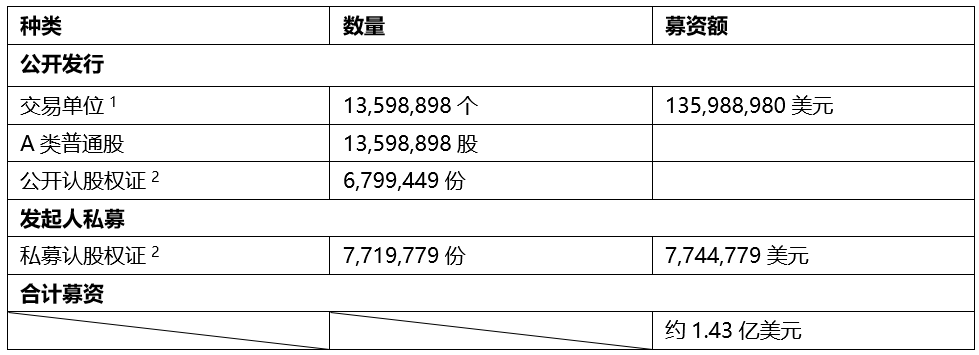

2020年10月23日,Yellowstone发布正式版招股说明书,截至2020年12月1日,Yellowstone通过公开发行与同时完成的发起人私募共募资约1.43亿美元,具体交易情况如下表所示。

注1:每个交易单位包括1股A类普通股及0.5份认股权证,每个交易单位发行价格为10.00美元。

注2:每份完整的认股权证(公开与私募一致)均赋予其持有人以每股11.50美元的价格购买一股A类普通股的权利,但受制于招股书中特定的调整、条款和机制。

而Yellowstone于公开发行前后的全部流通股份(包含认股权证)及股比情况如下表:

注3:此B类普通股股份系发起人于公开发行前以2.5万美元对价认购的股份。B类普通股可在公开发行后以1:1的比例转化为A类普通股,且受限于转让限制。

注4:因超额配售而稀释调整。

其后,发起人则着力于寻求De-SPAC的收购目标,并按计划在公开发行完成后18个月内完成目标收购。最终,经过多方谈判,Yellowstone选定标的公司为Sky Harbour LLC,一家专注于航空设施领域的美国公司。根据资料显示,Sky Harbour LLC的投前估值约为4.5亿美元。2022年1月25日,通过股东特殊决议(包括发起人20%的投票权),Yellowstone正式宣布与Sky Harbour LLC(“Sky”)完成De-SPAC收购,合并后的公司更名为Sky Harbour Group Corporation (“SHGC”或“公司”)。通过一系列与Sky换股的操作,公司最终结构为“Up-C”,即公司仅持有Sky的部分股权,Sky原有的经营资产仍然由Sky完全持有。

而在De-SPAC过程中,发起人同样发挥了充分的作用。根据公司披露,发起人自Yellowstone公开发行,直至De-SPAC完成,除发挥明星效应、寻求De-SPAC目标以及与PIPE投资人进行商业谈判寻找投资外,其自身亦对公司进行了多笔投资,具体见下表:

注5:此Yellowstone B类普通股于De-SPAC完成后以1:1的比例被全部转化为SHGC A类普通股。

注6:根据披露,系为Sky拟与公司合并前完成的private activity bond financing提供财政支持,实则为推进De-SPAC而进行的投资。发起人持有的全部Sky B轮优先股于De-SPAC完成后,全部自动转化为5,500,000股SHGC A类普通股。

最终,De-SPAC完成后,SHGC的全部已流通股份及股比情况如下表:

注7:根据披露,De-SPAC过程中,共有12,061,401股Yellowstone A类普通股被赎回,约占Yellowstone当时全部已发行股份的70%。

注8:公司特别说明,此13,399,724股A类普通股分别由BOC及几家关联公司持有,但实益持有人被认定为BOC联席董事长及CEO Alex B. Rozek。

注9:系通过De-SPAC时Yellowstone与Sky换股而来。

另外,发起人持有的Yellowstone私募认股权证自动转化为相同数量的SHGC认股权证,每份SHGC认股权证允许持有人以每股US$11.50的价格购买一股A类普通股;权证可以行权的时间期限为:从公司任何合并、换股、资产认购、股份购买、重组或其他商业组合完成30天后开始,直至公开发行结束12个月后为止。权证持有人可以以无现金的方式行使认股权证。而截至2022年3月8日,SHGC A类普通股市场价值约为25.36美元,具体股票价格自De-SPAC以来持续走高,如下图(数据来源:英为财情)

点击可查看大图

结语

从上,我们可以看出,SPAC的发起人在SPAC生命期的全流程各环节都发挥了至关重要的作用;在上市阶段,SPAC的发起人要发挥自己的明星效应吸引投资人;在寻找收购目标标的阶段,SPAC的发起人要以自己丰富的投资经验与合作关系寻求优质的收购目标;在De-SPAC阶段,SPAC的发起人要与PIPE投资者进行谈判,甚至自己亲自下场推动De-SPAC的完成,从Yellowstone的情况可以看出,资本雄厚的发起人同样存在亲自参与PIPE或投资目标公司股份以推进De-SPAC的可能。所以我们说,从SPAC发起人的角度,发SPAC是他们作为“GP”投资能力的证券化,从投资人的角度,投资SPAC的成败取决于是否选对了“GP”这个人!