上市公司投资产业并购基金要点详解(上)

上市公司投资产业并购基金要点详解(上)

从诸多知名企业的发展历程来看,“无并购,不巨头”;成功的并购整合,成为了企业长期发展的重要驱动因素。随着我国资本市场的持续发展,产业赛道不断成熟,近年来并购市场活跃度呈现上升态势;上市公司也越来越多地寻求通过产业基金开展投资并购活动,以实现产业链上下游协同整合、业务转型、结构升级等目标。

根据iFind统计数据,2018年至2020年期间,在资管新规推出、并购基金结构化安排受到限制,以及注册制带来并购标的资产选择范围收窄等的影响下,上市公司参与并购基金经历了一段时间的低迷。但2021年以来又呈现爆发式增长,2021年全年上市公司公告设立产业并购基金数量为603个,较上年度同比增长高达51.89%。2022年1-9月,上市公司参与设立产业并购基金数量已达到358个。[1]

本文基于笔者的实务经验,结合对摘取的2022年内50余个市场案例的具体分析,系统梳理了上市公司投资产业并购基金实务中通常关注的主要法律问题,包括主要监管框架、基金常见架构、治理决策安排设计、收益分配机制、常见参与方及其特点、合规关注要点等方面,以供业内同行参考。

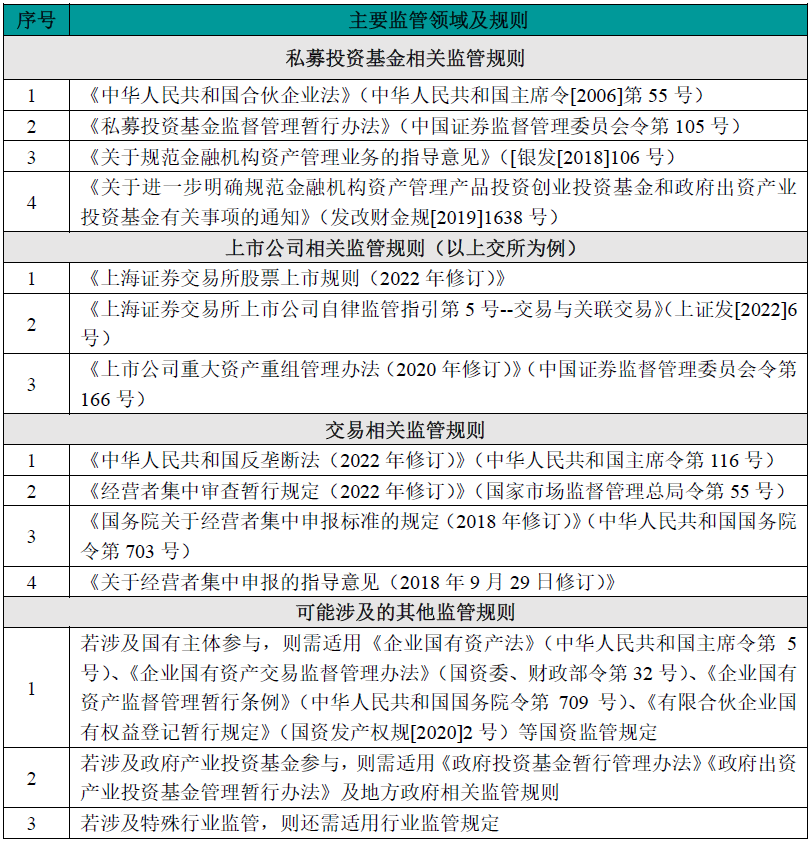

一、上市公司产业并购基金主要监管框架

上市公司产业并购基金,通常指上市公司或大股东及关联方设立或参与设立的产业并购基金,主要投资于价值被低估的企业,通过对被投资企业进行重整后获利退出,即:通过大比例参股或直接控股收购目标企业股权,而获得目标企业经营管理权,甚至是最终控制权,后续在对目标企业进行培育后,再通过将优质资产注入上市公司、出售股权或基金份额等方式完成投资退出,实现投资目标的一种股权投资基金。

上市公司产业并购基金设立及运营过程中,主要受如下相关法律法规的监管:

点击可查看大图

二、产业并购基金典型架构及上市公司关注要点

我们摘取了50个于2022年内上市公司公告拟设立产业并购基金的案例,对该等基金采取的架构进行了统计,典型架构及分布情况如下图所示:

点击可查看大图

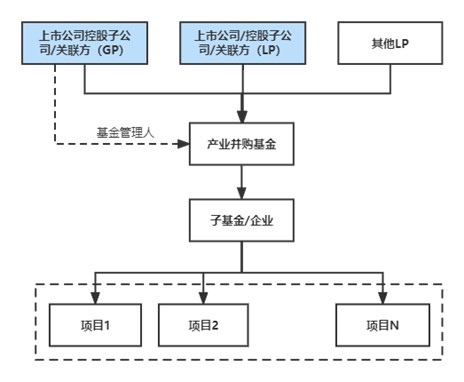

(一)典型架构一:上市公司(或其子公司)仅作为LP

对于深耕自身业务经营的上市公司而言,受制于投资经验不足、自身投资团队的规模有限以及对行业投资的研究能力不足等因素,部分上市公司选择仅作为有限合伙人(LP),通过与专业投资机构合作的形式参与设立并购基金,并购基金可能是母基金(投资于子基金或被投企业),也可能是直投基金(直接投资于被投企业)。

例如下图架构:

点击可查看大图

在该类架构下,上市公司通常需要着重关注自身对治理决策的参与权或监督权利、管理费安排、收益分配机制等方面:

上市公司对治理和决策的参与权或监督权

在常规的私募股权基金治理结构下,LP一般仅参与出资,不执行合伙事务,不参与基金的具体管理,而将投资和经营决策全权委托给专业投资机构执行。

但由于上市公司设立产业并购基金的主要目的之一为实现上市公司对相关产业并购及产业上下游进行整合,实践中上市公司为保证并购基金目的的有效实现、增加对并购基金的把控力,通常需要重视自身对基金治理、尤其是项目投资和退出决策的参与或监督权利。

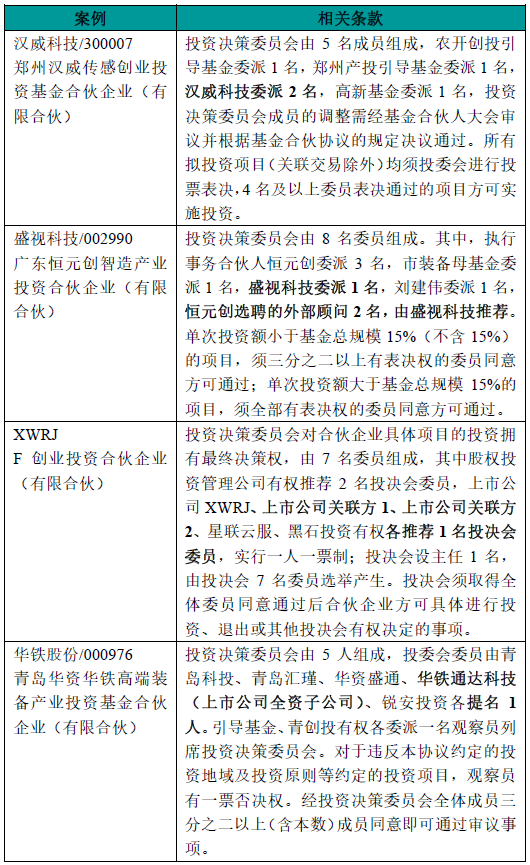

以下列示了此架构下,几类上市公司参与治理和决策机制的常见安排:

(1) 上市公司向投资决策委员会委派委员,参与投委会决策

点击可查看大图

(2) 上市公司有权对拟投资项目是否符合产业并购基金设定的投资方向等进行审查,并享有一票否决权

点击可查看大图

(3) 上市公司向基金委派观察员,观察员的权限安排则可根据具体情况和需求进行设计,例如:

① 观察员仅对特定事项拥有否决权(例如对约定的目标行业之外的投资项目拥有一票否决权);或

② 特定范围的项目在决策前应事先征询观察员的认可,否则不得提交投委会决策;或

③ 观察员无投票权,但有权查看报送投资委员会的材料并列席投委会;等等

点击可查看大图

关注管理费率、计付方式

在该模式项下,上市公司(或其控股子公司/关联方)作为有限合伙人,需承担应向基金管理人支付的管理费。上市公司通常需关注管理费计算和支付安排的合理性、如何设置管理费机制实现对管理人激励和约束最大化平衡效果等。

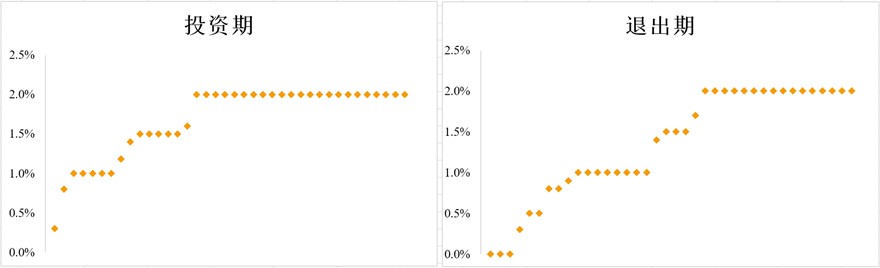

目前市场上的管理费通常区分投资期及退出期,按半年度或年度收取,在投资期内,管理费费率一般为LP实缴出资额的1%-2%不等;在退出期内,管理费费率一般为尚未退出的项目的投资成本之和的1%-2%,且往往退出期费率会低于投资期费率。

在本文作者统计的50个并购基金案例中,投资期和退出期管理费率的分布情况如下图所示:

点击可查看大图

计费模式方面,除按照固定费率支付管理费外,亦可考虑对管理费设置“固定+浮动”的计提模式,使管理费一定程度与管理人的业绩表现挂钩。

此外,管理费总额也会对LP最终收益产生影响,部分基金还会对管理费设置总额限制,例如“基金存续期间管理费累计提取不超过实缴金额10%”。

关注收益分配机制

上市公司作为LP,亦需重点关注基金收益分配安排,包括“可分配收入”所包含的项目、收益在合伙人间的分配顺序、超额收益的归属安排、变更收益分配机制的决策机制等等,确保自身经济利益的实现。

以下简要列示常见的收益分配顺序安排供参考:

近期上市公司产业并购基金近期实务中较常见的收益分配机制为:向全体合伙人分配投资本金→向全体合伙人分配门槛收益(近期多按年化8%)→分配超额收益(较多采用超额收益在GP和LP之间按照2:8分配机制)。

除上述外,基金在分配投资本金及门槛收益时,约定LP的各项分配顺序优先于GP的安排也相对较为常见。

而近期上市公司产业并购基金中,在LP内部进一步设置分类或结构化安排则相对较少,例如区分优先级LP、劣后级LP;或者区分A类有限合伙人、B类有限合伙人等,在不同类别LP之间再设置获得分配的先后顺序,但如参与方有意作区分设置,在符合基金业协会要求(杠杆率合理合规、管理人不得变相保本等)的前提下并不禁止。

(二)典型架构二:上市公司或其子公司担任LP的同时,上市公司子公司(或关联方)担任GP

对于具备一定投资管理能力的上市公司、或是希望对基金和投资项目决策管理拥有更大话语权的上市公司,往往会不满足于仅作为LP承担出资人角色,而是寻求通过担任GP甚至管理人,实质参与乃至主导并购基金的运作。

由于我国法律规定上市公司不能担任普通合伙人,因此通常由上市公司的子公司或其控股股东等关联方(下称“上市公司方”)担任GP角色来实现,而该等架构下又有以下两种常见分型:

分型一:单一GP结构:上市公司控股子公司作为GP发起设立产业并购基金。架构示例如下图:

点击可查看大图

图示结构前提为担任GP的主体具备私募基金管理人资格,遂GP和基金管理人为同一主体。

实务中,也存在上市公司方指定的GP主体不具备管理人资格的,该等情形下需要委托具备资格的第三方机构作为基金管理人,从而导致GP和管理人“分离”的情况。按照目前私募基金备案审核实务,该等情况下,基金管理人与普通合伙人需要提供资料证明存在强关联关系。

分型二:双GP结构:并购基金有两个GP,其中之一由上市公司控股子公司或关联方(通常不具有私募基金管理人资格)担任,另一方由专业投资机构(通常具有私募基金管理人资格)担任,架构示例如下图:

点击可查看大图

选择该等架构的通常原因为上市公司方仅寻求作为GP更多地参与和影响决策、而核心投资管理职能仍希望交由更为专业的投资机构实施,或者上市公司方的GP或关联方中没有具备管理人资质的主体从而只能与专业机构合作,目前双GP结构的股权投资基金可以正常备案。

上市公司相关方同时担任并购基金GP的模式下,通常需要关注以下问题:

治理和决策结构设计的不同角度

相较于仅作为LP而言,在此架构下,上市公司方基于GP甚至管理人身份,通常可以更多地影响乃至主导基金的决策。

因此,参与设立采用该架构的基金时,上市公司方则通常侧重关注投资决策委员会的具体决策机制、LP权益保护与GP/管理人自主权和效率的平衡等方面,寻求担任更为积极的角色。

此外,就此类基金而言,在进行治理和决策结构设计时,通常还需要更多地考虑上市公司对并购基金并表或出表的需求等问题,兼顾商业、财务、合规等多方面因素。

上市公司方享有超额收益、管理费的安排

上市方作为并购基金GP的,一般可参与并购基金超额收益(Carry)中归属于GP之部分的分配,双GP结构下通常由两GP对互相间的分配比例进行具体协商。

上市公司方同时担任基金管理人的,可向并购基金收取管理费。

上市公司方担任GP、但与管理人“分离”的注意事项

1、GP与管理人的职权划分

根据《合伙企业法》《私募投资基金监督管理暂行办法》等相关监管规定,基金管理人的法定职责包括:(1)管理、运用私募基金财产;(2)对监管机构和投资人定期进行信息披露;(3)负责基金销售和适当性管理;(4)完成基金备案;(5)内部控制;(6)资料保管等。普通合伙人(执行事务合伙人)的法定职责包括:(1)对外代表合伙企业和执行合伙事务;(2)向有限合伙人(即LP)的报告义务。

根据基金业协会监管实务,私募基金投资管理的相关职责仅可有依法登记的基金管理人行使,在管理人和GP分离的情形下,基金业协会关注管理人是否将受托管理职责转委托。因此此类基金合同中,应注意不得约定管理人的相关职责由非管理人GP行使。

2、非管理人GP可否向基金收取“管理费”

根据基金业协会监管实务,在基金产品备案中,基金业协会关注未担任管理人的普通合伙人、特殊有限合伙人、投资者是否在基金合同中约定收取或通过其他方式变相收取管理费。管理费科目只能由管理人收取,不允许非管理人GP、投资人等其他角色收取管理费;但目前允许非管理人GP收取一定的“业绩报酬”;上市公司方担任并购基金GP过程中为基金提供寻找项目资源或提供专业领域咨询顾问服务的,也可由基金支取“财务顾问费用”。

[注]

下篇预告

在下篇将继续探讨产业并购基金主要退出方式、常见出资方类型及上市公司需关注的合规要点。